Atualização importante:

(praticamente) Tudo sobre o vencimento semanal de Opções !

É chegada a hora de falarmos sobre o assunto que mais apareceu no meu Twitter neste último final de semana ! 🙂

Não, não é sobre os OVNIs abatidos na América do Norte. Esse é papo para outra hora … 😉

Como você já deve ter visto no título, temos novidade na área: a B3 vai nos trazer uma novidade, o vencimento semanal de Opções de ações !!

Um pedido de muitos, de muito tempo. Usavam como comparação o mercado americano, que já oferece esta possibilidade há um bom tempo. “Por que não podemos ter aqui também ?”

O que já sabemos ?

Por enquanto, temos apenas a informação de que a B3 pretende lançar o vencimento semanal ainda em 2023. Sem nenhuma data já marcada para tal:

Segundo a própria B3, os vencimentos semanais ocorrerão em paralelo ao formato atual, do vencimento mensal.

Vencimento: toda sexta-feira de cada mês, exceto na terceira sexta feira, quando ocorrem os vencimentos das opções mensais.

Além disso, neste primeiro momento apenas serão oferecidas Opções semanais daquelas que já possuem uma boa liquidez no formato atual. Sim, apenas as Opções mais líquidas do mercado atual entrarão nesta primeira fase. Só em uma segunda fase é que outros ativos serão incluídos no mercado de vencimentos semanal.

O que eu acho ?

Como não podia deixar de ser, a primeira pergunta que praticamente todos os que entraram em contato comigo, foi: e a liquidez disso ?

Por ser uma coisa nova, a liquidez inicial provavelmente não será uma Brastemp … Do mesmo jeito que o das Opções de BDR ainda não o são. 😉

É preciso dar um tempo para que o Mercado vá se adaptando às novidades. 🙂

Mas digo que esta pergunta “não é inédita” … Já vi ela ocorrendo em outros Carnavais.

Eu não me recordo com exatidão, mas em um passado distante, a Bovespa nos oferecia apenas vencimentos bimestrais de Opções. Sim ! E com uma liquidez infinitamente menor do que a que temos hoje …

Em um determinado momento, surgiu a notícia de que mudaríamos de vencimentos que ocorriam de 2 em 2 meses, para um período menor, com vencimentos todos os meses. Qual foi a pergunta que todos fizeram ?

“Mas e a liquidez ? O mercado brasileiro comportará vencimentos mensais de Opções ? O bimestral já não é essas coisas, quando comparado com os mercados externos ! Provavelmente teremos problemas … A Bovespa está dando um tiro no pé ! blá blá blá”

Sim, o mesmo papo que vemos hoje ! 😀

O desfecho daquela história você vê atualmente: um mercado de Opções crescendo mais e mais !

Cresceu tanto, que até a entrada do vencimento semanal está ocorrendo. 😉

Então, o que eu acho ? Acredito que num primeiro momento veremos um mercado engatinhando, ganhando corpo aos poucos. Até um momento onde teremos algo tão grande quando o atual. 🙂

“Mas Zé, não achas que as mensais perderão liquidez ?”

Sim, provavelmente teremos a migração de alguma liquidez do mensal para o semanal … Mas provavelmente será no mensal onde as principais operações permanecerão ocorrendo.

Até mesmo porque neste primeiro momento apenas as principais entrarão. (acredito que veremos PETR4, VALE3, BOVA11, bancões e uma ou outra empresa)

Fique tranquilo. A evolução é bem-vinda. Sempre. 😉

Ah ! Como disse, ainda não temos muitas informações disponíveis. Mas assim que elas forem surgindo, vou atualizando vocês. 🙂

Rolou atualização !! (maio/2023)

A primeira mudança é na linha do tempo:

Ao invés de 30 de setembro de 2023, agora aparece 30 de junho de 2023 como sendo a data em avaliação com o Mercado.

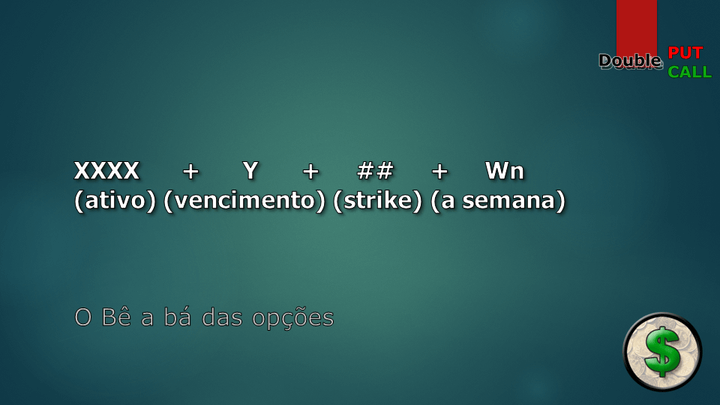

Já a segunda atualização, e é das grandes, diz respeito à nomenclatura das Opções semanais ! 🙂

E lembra que essa era uma dúvida que eu volta e meia falava com vocês ?

Pois então, incluíram um novo campo no ticker das Opções. Nele (o Wn), será apresentada a semana do mês em que ocorrerá o vencimento:

W1 = 1ª semana

W2 = 2ª semana

W4 = 4ª semana

W5 = 5ª semana

Havendo novidades, eu trago para vocês. 😉