Como anda o sell in may and go away em 2022 ? (outubro)

E chegamos ao fim de mais um ano de acompanhamento de uma das estratégias de calendário mais famosas do mercado financeiro. Acabou o prazo do “sell in may, and go away“. Nesta estratégia, o investidor sairia da renda variável, por conta do comportamento histórico deste mercado.

Ela sugere que o se fique de fora da Bolsa nos meses de maio, junho, julho, agosto, setembro, retornando em outubro.

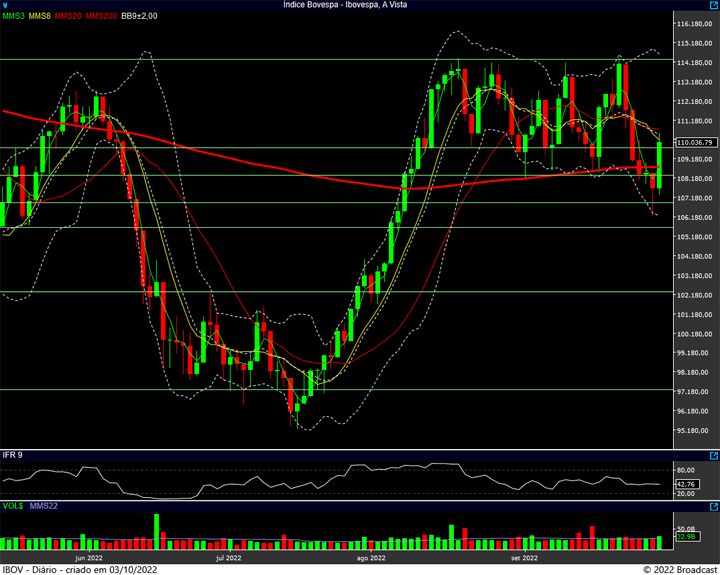

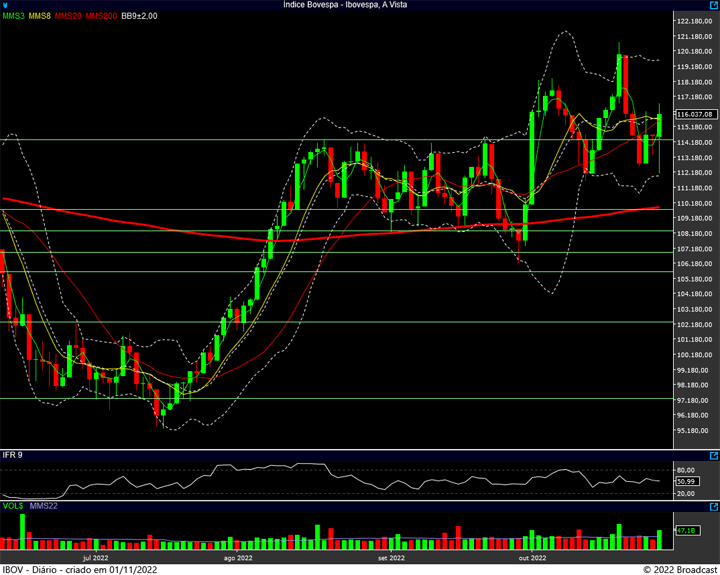

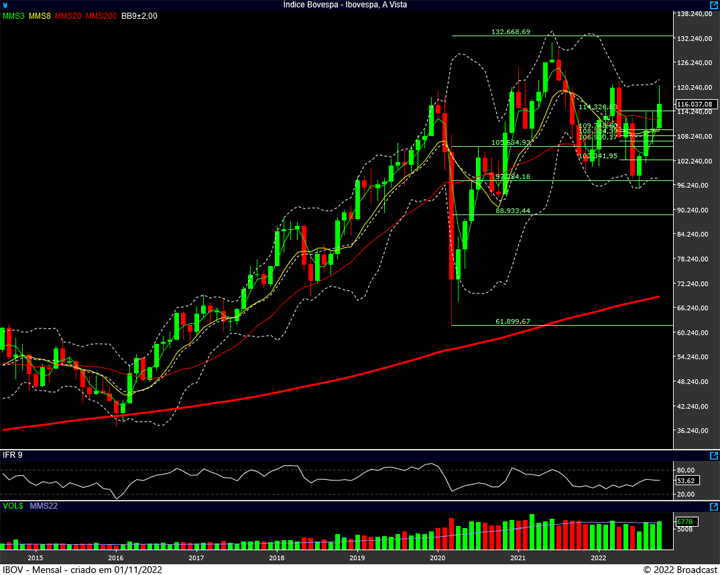

Em 2022, o nosso ponto de partida foi na marca de 107.876 pontos.

Tenho acompanhado o sell in may de 2000 pra cá, e até então o placar era este: 9 quedas, 8 altas e 5 anos de estabilidade.

Como você deve ter reparado, 2022 foi um ponto para as altas. E isso embolou tudo ! 🙂

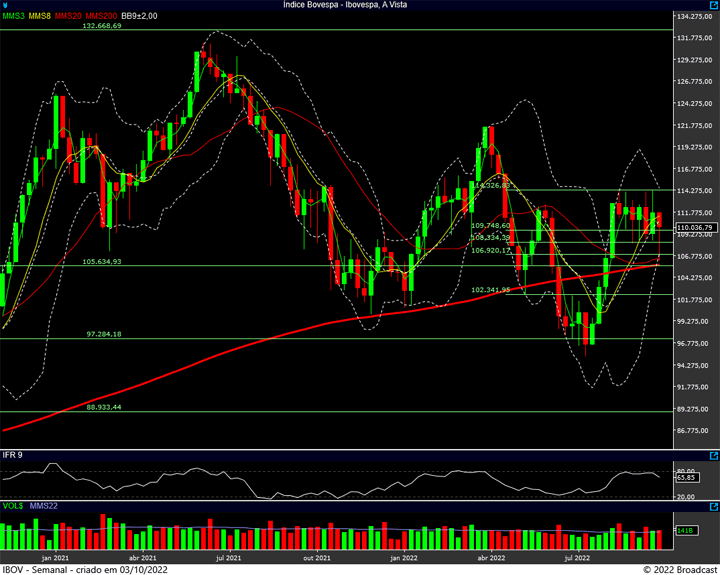

Fechamos o nosso acompanhamento em 116.037 pontos. Pouco mais de 8 mil pontos de alta. Ou ainda, +7,57% de valorização.

Repare que nos primeiros meses, o mercado chegou a cair. Fomos até à região dos 95 mil pontos. (em meados de julho)

De lá pra cá, o mercado se recuperou bem. Chegando a subir perto de 20% (praticamente em linha reta) após o teste deste fundo.

Depois tivemos um período de lateralização, para uma nova arrancada em seguida. (chegando perto dos 121 mil pontos)

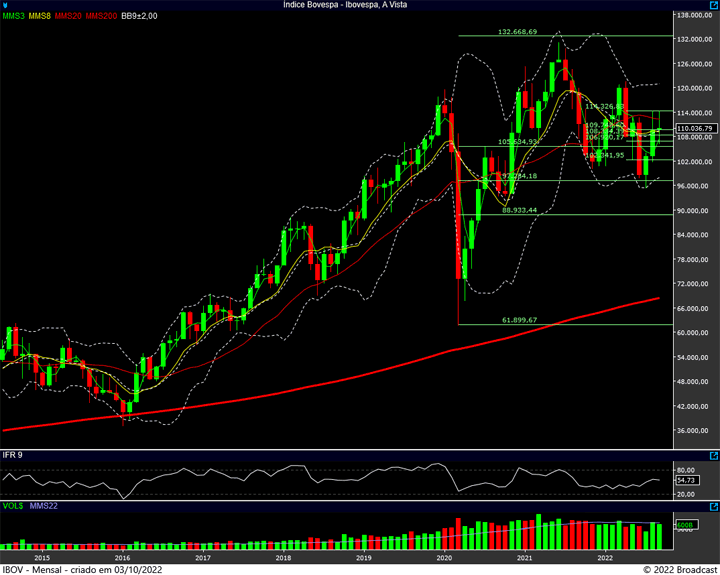

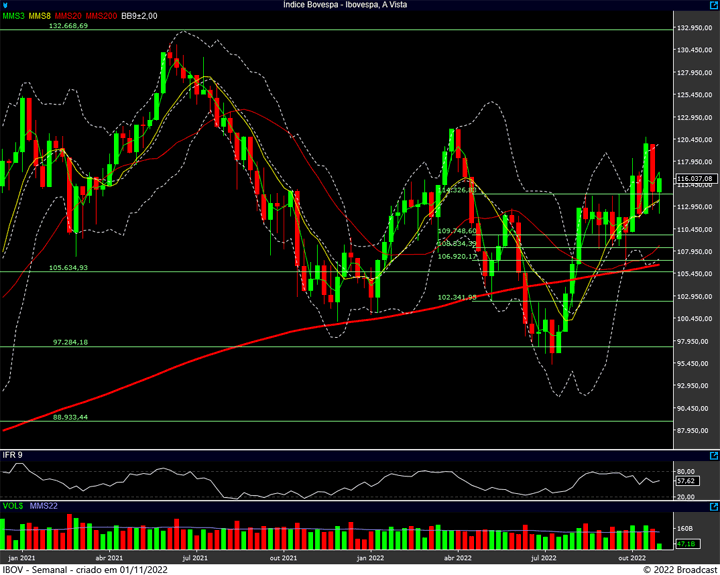

Mas … (sempre tem um mas) repare que no gráfico mensal, ao menos por enquanto, vamos mantendo uma tendência de queda.

Temos o topo formado em meados de 2021. Um topo mais baixo em abril/2022, e a máxima do mês de outubro com quase mil pontos abaixo da de abril.

Em relação aos fundos, a mesma coisa. Após o topo de 2021, tivemos a criação de um fundo em novembro/21, com um novo fundo mais baixo do que o anterior em julho/22 …

Quem está esperando a retomada da alta, o primeiro ponto a ser observado e rompido, é justamente o da região dos 121.600 pontos.

Atualizando o placar, de 2000 até 2022, temos os seguintes resultados para o sell in may, and go away: 9 quedas, 9 altas e 5 anos de estabilidade.

ps: não custa lembrar que os que escolheram acompanhar o que a estratégia sugere, ao sair da Bolsa se direcionaram à renda fixa. E no período em questão, ela rendeu +6,46% … Sim, praticamente 1% a menos, e apenas isso.

E então, foi um ponto negativo para a estratégia em 2022, ou poderíamos considerar que foi “estável” ? 😉

Eu considero como sendo um período de alta, mas daqueles que me fazem pensar em quão válida (positivamente, de verdade) é a estratégia. 😀

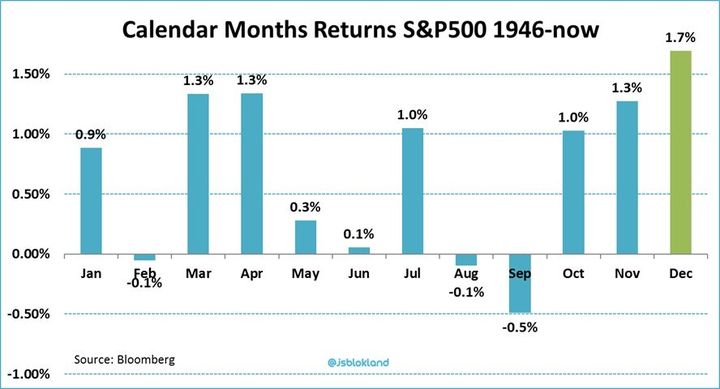

Não … Você não precisa acreditar na estratégia. Mas para entender de onde ela surgir, veja esta imagem: