Pergunta:

Exemplo:

PETRG19 – Opção da Petrobras PN, do tipo CALL, com vencimento em julho, com strike em R$18,96.

Tudo isso saiu daqueles 7 caracteres …

Como vc sabe que é a “PN”?

E como sabe que o strike é exatamente “18,96”?

Resposta:

Opa ! Tudo certo Edvaldo ? 🙂

Para ambientalizar todo mundo, a pergunta surgiu no post “Você sabe quais são os códigos de vencimento das opções ?“.

Bom … como posso dizer … não, nem todas as informações saíram daqueles caracteres. 🙁

Do código “PETRD270” (vou usar essa de exemplo para poder ilustrar melhor), sabemos imediatamente que se trata de uma Opção de Petrobras, do tipo CALL, com vencimento em abril. Graças ao número 270, conseguimos identificar a opção na relação disponibilizada pela B3, obtendo o restante das informações: strike R$26,25 e vencendo em 2019.

E isso nos leva a uma discussão que já tive com alguns amigos …

A B3 precisa rever as regras de formação do código das Opções. E rápido !

São alguns pontos que seriam interessantes de serem revisados:

- Onde identificamos que se trata de uma ON ou de uma PN ?

- Onde identificamos que se trata de uma Opção que vence em 2019, em 2020 ou em 2021 ?

“Ah Zé … tu podes ver isso tudo na tabela disponibilizada por eles !”

Sim, posso. Mas se eles podem colocar essa informação extra, por que não fazer isso ?

Por exemplo: poderiam incluir o já tradicional 3 ou 4 no código, da mesma forma que é feita com a ação. PETRD270 é uma PN ? Então seria PETR4D270. Incluiria apenas o número, antes do parâmetro referente ao vencimento, e isso identificaria de imediato se é uma ON ou uma PN.

“Mas Zé, isso pode ser facilmente identificado pelo investidor ao ver o “nome” do ativo que está sendo negociado …”

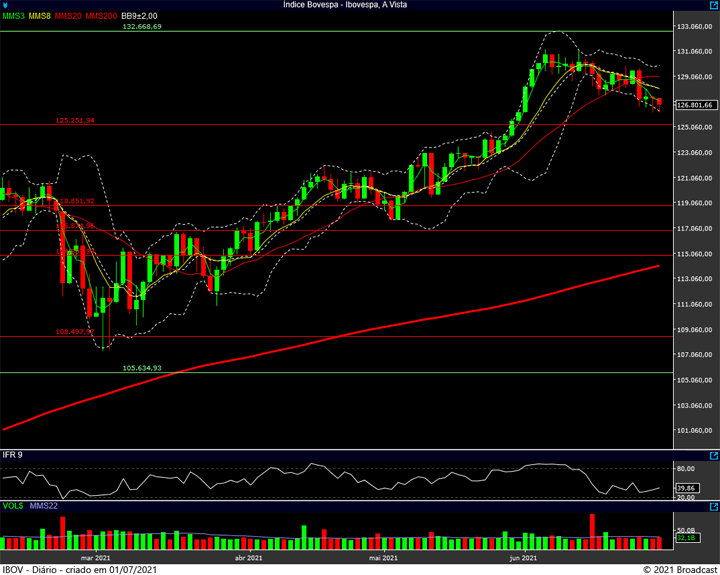

Sim, olhe a imagem abaixo: (mais especificamente na barra de título do box de cotação)

Vendo isso, não tem como errar. Mas não são todos que usam ferramentas que apresentam as informações tão completas como o Broadcast …

Sei de MUITOS casos onde a pessoa operou com uma Opção, pensando que era “outra”. No caso, trabalhou com uma Opção de Petrobras, imaginando ser de PETR4, e na verdade era de PETR3 … Culpa do investidor desatento ? Sim, culpa do investidor desatento. Ele poderia ter ido ao site da B3 para confirmar se o código era mesmo da PETR4. Mas se é possível entregar a informação diretamente, com a inclusão de apenas mais 1 dígito … Por que não ?

Você pode reparar que olhando um pouco mais abaixo na imagem, no lado direito, temos também a data de vencimento da Opção. Então não precisaria também … né ? De novo: nem todas as ferramentas de cotação/homebroker apresentam isso de forma tão simples, direta e completa.

Esse é um problema mais recente: o mercado de Opções vem ganhando liquidez para prazos cada vez maiores. Até pouco tempo, só tínhamos liquidez para Opções com vencimento no próximo vencimento. E olha que isso acontecia de 2 em 2 meses, diferente do vencimento mensal atual. Pensar em ter liquidez em 2019 para Opções de 2020, e em alguns casos até mesmo para 2021 ? Nem pensar …

A solução também poderia ser simples: incluindo os dois dígitos do ano, após a letra do vencimento. Exemplo: PETRD270, viraria PETRD19270.

A pessoa ainda precisaria “procurar” pelo strike … Mas ao menos, mais informações estariam disponíveis no ticker.

PETR4D19270. Nem é tão complicado … vai. 😀

Eu não tô querendo complicar … só estou querendo atualizar, adaptar as coisas para a nova situação que vivemos. 😉

Como disse, até pouco tempo atrás, nós tínhamos vencimentos bimestrais, com o strike pulando … Era assim: PETRD26, PETRD28, PETRD30. Próximo vencimento ? PETRF26, PETRF28, PETRF30.

Sim ! De dois em dois meses (como ocorre com o futuro do índice), com strikes apenas em preços pares !! Quando eu operava com Telemar, na estratégia de “Renda Fixa com Opções“, era assim que funcionava. Você não precisava se preocupar com o ano de vencimento daquela Opção … Você mal e mal tinha Opções da série “seguinte” (no caso, a H) disponíveis !

Você praticamente não precisava pesquisar os strikes. Na maioria das vezes o número do código era o strike direto. (até estranhávamos quando não era, hehehe)

Só que hoje as coisas não são mais assim. Ainda bem ! 😀

Em Petrobras, temos 4 strikes dentro do “mesmo real”. (R$26,00 – R$26,25 – R$26,50 – R$26,75)

Temos Opções disponíveis para dezembro de 2020 ! 😀

De novo: o investidor PRECISA saber exatamente o que está fazendo, o que deseja negociar. Mas não custa nada entregar mais alguns itens de “segurança” que possam ajudá-lo a evitar um erro. Concorda ?

E sim, como você deve estar imaginando, são os investidores mais novos, os que começam a operar, que mais estão propensos a cometer esse tipo de erro. 🙁

É mais informação a ser aprendida ? É. Mas convenhamos .. Para quem aprende a identificar a Opção através do código PETRD270, aprender a identificar o que é a PETR4D19270 não precisará de nenhum esforço extra. Concorda ?

É apenas uma ideia. É apenas um pensamento sendo colocado em discussão, visando facilitar as coisas para todos. 😉

Quem nunca foi “seco” em uma Opção, achando que era outra ? Seja por conta do ON ou PN, seja por conta do ano de vencimento …