Double PUT Double CALL: mais um lote promocional está se esgotando !

É com grande alegria e satisfação que venho fazer um comunicado importante para mim e para o Clube. O que obrigatoriamente inclui você. 😀

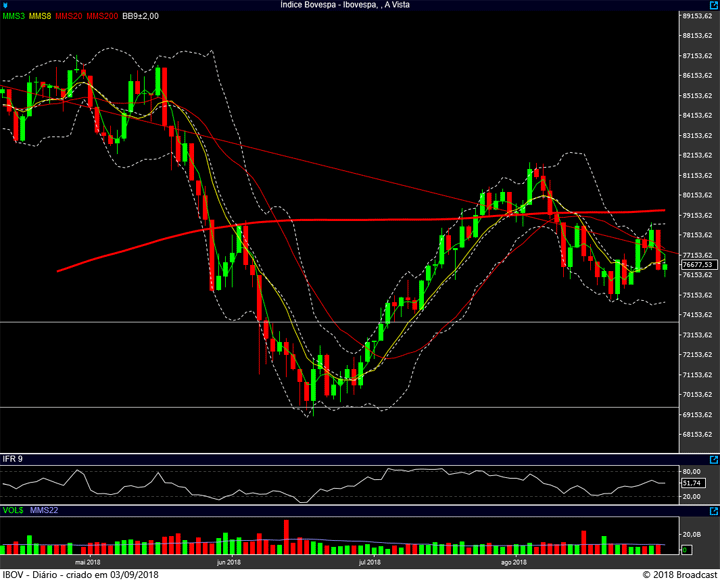

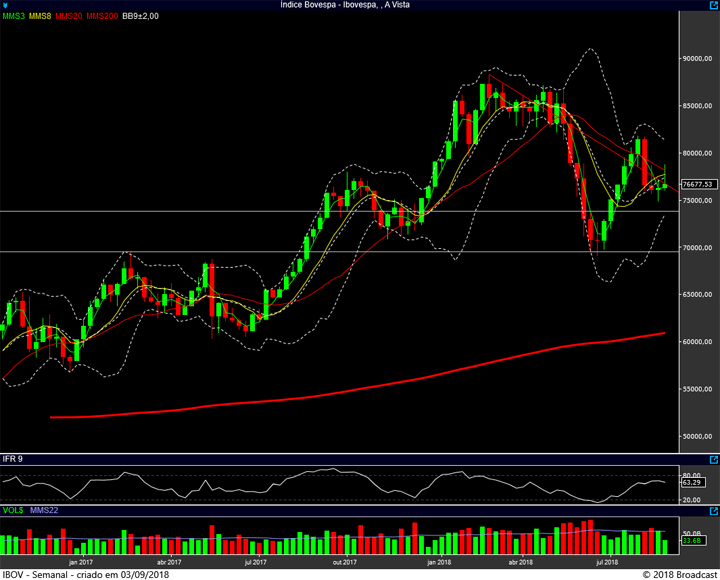

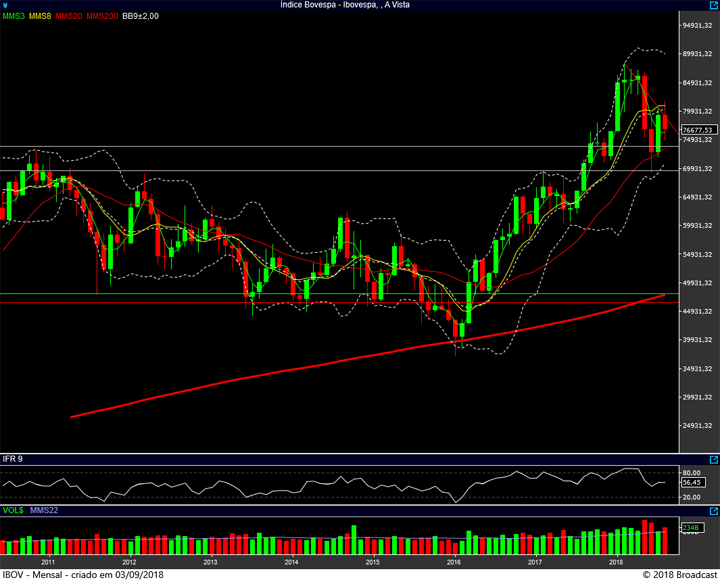

Nos últimos meses você tem acompanhado a saga do lançamento do meu curso de opções, o Double PUT Double CALL. Curso onde apresento o meu método operacional (que já me trouxe um retorno de 36,95% em 2018), onde ensino tudo o que aprendi nos últimos 20 anos. Todo o conhecimento adquirido, passando por bons e maus momentos. 🙂

Desde o início destaquei que os membros do Clube teriam vantagens neste lançamento. Seja em relação ao preço de aquisição, seja em relação ao fato de terem sido avisados com antecedência, seja por conta do brinde que foi dado aos 100 primeiros inscritos. Um relacionamento de 15 anos precisa trazer vantagens para ambas as partes, hehehe. 😉

Hoje estamos atingimos a marca de 500 alunos que vivenciaram o curso. Todos colocando em prática o que viram nos 6 módulos, nas mais de 40 aulas em vídeo, e recuperando o valor investido na aquisição do Double PUT Double CALL. Mas o mais importante de tudo: deixando para trás um passado “errático” no investimento com opções. Isso não é legal ?? 😀

Como disse, sempre pensei em formas de beneficiar e agradecer aos primeiros alunos. Afinal de contas foram eles os primeiros a confiar na proposta do curso. A minha política em relação à concessão de descontos (como falei naquele post da Black Friday) é um exemplo disso. Quem veio antes merece ter vantagens … SEMPRE !

E isso me leva ao motivo do post de hoje: mais um lote promocional do Double PUT Double CALL está se esgotando !! 😀

Isso, ao atingirmos a marca de 500 alunos, encerramos mais um dos lotes promocionais. O preço especial, oferecido aos alunos que se inscreveram nesta etapa (sim, nesta etapa … ela já é a 3ª), deixará de ser oferecido. O preço de 12x de R$77 ou R$875 para pagamento à vista, deixará de existir e uma atualização o substituirá.

E sim … o novo preço será mais alto do que o praticado atualmente. E garanto que ele não voltará a ser oferecido.

O lote promocional oferecido aos primeiros 500 alunos se esgotou … Mas para permitir que você ainda tenha a oportunidade de se inscrever, garantindo a sua vaga e o preço praticado atualmente, estarei oferecendo as últimas 40 vagas sob essas condições. Serão apenas 40 vagas pelo preço de 12x de R$77 ou R$875 à vista.

Sim … na hora que as 40 vagas se encerrarem, o preço será atualizado e você precisará pagar um valor mais alto para ter acesso à minha estratégia de investimento e aprender a usar as Opções da maneira correta, em definitivo. 🙂

O preço atual será oferecido para as 40 inscrições ou até o dia 30 de setembro, às 23:59, o que ocorrer primeiro. E você sabe o motivo do limite temporal ser esse. 😉

Portando, garanta a sua vaga e passe a usar as Opções da forma correta, a seu favor.

Mais uma vez, MUITO OBRIGADO a você que confiou no trabalho por mim realizado e que já está vendo o método Double PUT Double CALL sendo aplicado na prática.