Sabe aquela velha briga de classes, onde os mais “abonados” têm injustas vantagens em relação às pessoas mais simples ? E os que formam a base da pirâmide enfrentam barreiras que os do topo nem cogitam sua existência ?

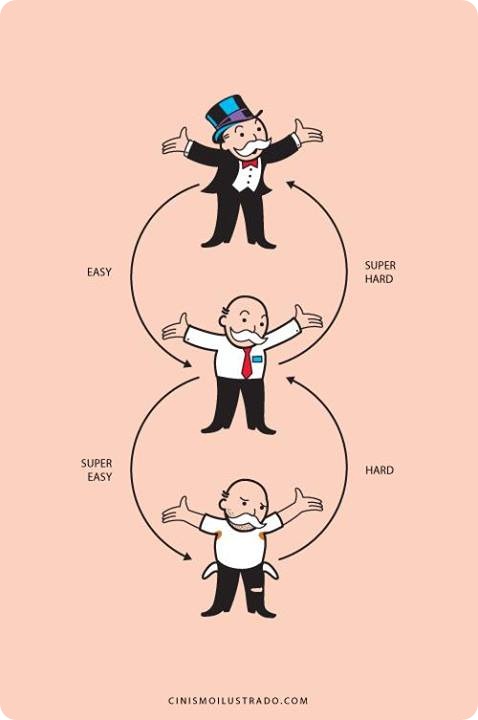

Preste atenção na imagem abaixo. Ela contém um dos ensinamentos mais importantes que você deve aprender em sua jornada rumo a uma vida financeiramente saudável. Observe-a com atenção e tente extrair os principais conceitos contidos nela. Já aviso que provavelmente gerará alguma discussão e “revolta” em determinados grupos de pessoas … Mas o conteúdo dela é fundamental para que você possa seguir adiante.

Conseguiu compreender a lição ? Consegue enxergar que as coisas são um pouco diferentes do que a propaganda “vermelha” tenta nos vender ?

Sim, quem está nos níveis mais elevados da pirâmide social tem inúmeras vantagens em relação aos que estão mais próximos da base. “Tem dinheiro de sobra“, diriam alguns. Em alguns casos isso até é mesmo uma verdade, mas a principal vantagem competitiva que eles têm é a disponibilidade de tempo para dedicar-se à Educação. Está lembrado que há alguns dias falamos sobre a relação direta em o tempo na escola e o tamanho da renda ?

Pois então … as pessoas mais abonadas têm a vantagem de poder se dedicar, exclusivamente, aos estudos. Durante o tempo que “quiserem”. Podem completar o ensino básico, o ensino médio, concluir o ensino superior, provavelmente na universidade (e no curso) que quiserem, fazer cursos de especialização (pós, MBA, etc), sem a pressão de ter que colocar comida na mesa. Sem precisarem se preocupar com as contas … Eles têm o dinheiro (dos pais) que permitem que isso aconteça.

Já na classes mais próximas da base a história é justamente a contrária. Graças à situação financeira da família, muitas crianças se vêm obrigadas a largar os estudos para poder ajudar a complementar a renda familiar. Precisam abrir mão do ensino médio (algumas até mesmo da conclusão do básico), arranjar um emprego e ajudar a pagar as contas. Essa é uma história comum entre as famílias mais simples. Alguns até conseguem levar o trabalho em conjunto à escola, porém neste momento o aprendizado acaba não sendo completo.

Vantagem “injusta”

Lembra que o filho do “rico” pode se dedicar somente à escola ? (que provavelmente será particular) Graças a isso ele tem mais tempo livre para estudar em casa, bem como para descansar, e absorver aquilo que foi aprendido. Enquanto isso, no outro lado da balança, o jovem mais simples que ainda pode ir à escola (trabalhando e estudando ao mesmo tempo) tem pouco tempo livre para complementar o que foi visto em sala de aula e ainda menos para recuperar as energias.

A vantagem competitiva dos mais ricos, muitas vezes, não é o dinheiro em si. O que lhes dá uma vantagem “injusta” é esta possibilidade de dedicar-se exclusivamente aos estudos. O dinheiro em si, pode ser um catalizador para a perda do status social de alguns jovens. Quantas histórias já ouvimos de pessoas que tinham de tudo, das famosas dinastias (famílias que tinham fortuna e destacavam-se perante a sociedade), e que do nada passaram a viver uma vida mais simples ? Normalmente na troca de uma geração pela seguinte …

Sim, foram crianças que tiveram acesso a toda a educação que precisavam e que se podia imaginar. Mas que por alguma razão acabaram não aproveitando. Filhos que só queriam saber de festa e “aproveitar a vida” …

É uma vantagem “injusta” do ponto de vista que a oportunidade de dedicar-se inteiramente aos estudos deveria ser oferecida aos dois grupos. Porém esta não acaba sendo a realidade …

Outro exemplo de que a vantagem “injusta” não é o dinheiro puro e simples ? Quantas e quantas histórias de pessoas que ganharam prêmios milionários (loteria ou em programas de TV) e que em pouco tempo acabaram perdendo tudo ? Mais exemplos ? Esportistas que ganham verdadeiras fortunas, ao largarem a carreira veem-se em problema em pouco tempo. Ambos, muitas vezes, não tiveram a oportunidade real de se dedicar aos estudos enquanto jovens. “Do nada” surge uma bolada e aquilo acaba desaparecendo na mesma velocidade …

Sim, o dinheiro faz MUITA diferença

Não sou louco para negar a linha de pensamento que diz que o dinheiro (puro e simples) faz MUITA diferença. Ele é capaz de permitir que um jovem mais abonado possa tentar diversas vezes, diversos tipos de empreendimento, quebrando de vez em quando, até encontrar um que lhes traga o sucesso. Já para quem tenta empreender, sem esta segurança por trás …

O dinheiro te permite ter as mais diversas experiências. Te permite conhecer diversas culturas, diversos tipos de serviços (em diversos países), possibilitando que você encontre algo que outros não pensariam em criar. Mas dificilmente acontecerá sem ter a base educacional que já falamos.

Dizer que o dinheiro não faz diferença alguma ? Impossível …

Dizer que o dinheiro sozinho é quem faz a diferença ? É errado também …

No frigir dos ovos, quem se atém a esse ponto, que só usa o argumento do “ah, mas ele só se deu bem porque a família dele já tinha dinheiro blá blá blá” acaba perdendo uma ótima oportunidade de aprender com quem teve a oportunidade e que, acima de tudo, a aproveitou.

Não seria muito mais interessante descobrir o que deu tão certo na vida de alguém bem sucedido, para tentar replicar na sua própria vida ? Não dá mais tempo ? Que tal aprender para permitir que seus filhos tenham esta oportunidade ?

O problema é que a discussão acaba sempre chegando da pergunta que incomoda muita gente: Quantas famílias miseráveis conseguiram subir na vida a ponto de se tornarem milionárias ? Não seria muito mais interessante estas mesmas pessoas se perguntarem: O que é preciso para que uma família de miseráveis se torne uma família de classe média ? (e não vale usar a definição que o PT tentou emplacar, abaixando os valores para incluir mais gente nela) O que é preciso para que esta família agora possa ascender à alta ? E agora, o que fazer para formarem uma dinastia ?

Não … querem que, num passe de mágica, seja tudo automático e instantâneo. Não querem enxergar que o crescimento financeiro se dá aos poucos. Um degrau de cada vez.

Depois disso tudo …

… retorne à imagem que deu início a esse texto. Tente enxergar o que está nela sob esta ótica.

O que você me diz ?