Previdência Privada – Garantindo tranquilidade para o futuro

O crescimento econômico vivido desde que a inflação se estabilizou, mudou muito a forma do brasileiro lidar com seu dinheiro. Enquanto nas décadas de 80 e 90 o dinheiro era gasto rapidamente, já que sofria grandes desvalorizações em períodos de 30 dias, atualmente a boa gestão financeira foca-se em poupar para investir. Pois diferente de poupar, investir não consiste somente em renunciar ao que se quer consumir e sim, pensar em uma remuneração futura vinda de algum investimento feito no presente.

Considerada relativamente nova no mercado de investimentos, a previdência privada (regulamentada por lei na constituição brasileira desde 1977) tem atraído muitos investidores, pois atende as necessidades do público em geral, o que inclui até mesmo trabalhadores autônomos que não têm recolhimento para o INSS e querem garantir um amparo futuro e aqueles que desejam somente complementar sua aposentadoria.

Quanto ao seu arrecadamento, o mercado de previdência privada atingiu nos quatro primeiros meses deste ano, R$ 13,7 bilhões em captações, soma 29,62% maior do que o registrado no mesmo período de 2009 (R$ 10,5 bilhões), outro ponto que tem tornado a “PP” uma das opções mais atraentes quando o assunto é assegurar determinado padrão de vida para o futuro.

Enquanto a aposentadoria prevista pelo INSS tem como teto máximo para contribuição R$ 3647,40, ou seja, mesmo que você ganhe mais do que isso, quando se aposentar vai receber o referente a esse valor, na previdência privada você pode escolher a soma que vai contribuir de acordo com o que pretende receber.

Conheça os principais planos de previdência

PGBL e VGBL são planos da previdência que permitem o acúmulo de recursos por um prazo contratado. Durante esse período, o dinheiro depositado vai sendo investido e rentabilizado pela seguradora escolhida.

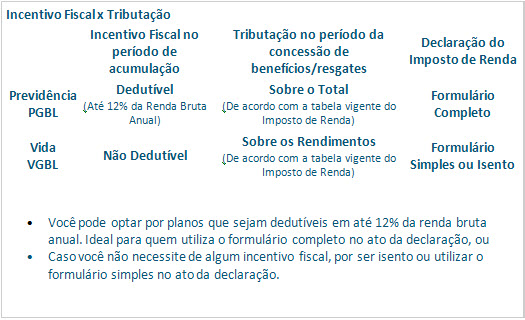

PGBL significa Plano Gerador de Benefício Livre e VGBL, Vida Gerador de Benefício Livre. A principal diferença entre eles está na dedução do Imposto de Renda.

Como vimos no esquema acima, o Plano PGBL é recomendado para pessoas que preenchem o formulário completo na hora de declarar o imposto, assim, se o contribuinte tiver de pagar R$ 100.000,00 ao Leão, poderá deduzir até 12% e pagar somente R$88.000,00. O imposto de renda sobre os R$12.000 aplicados serão pagos no resgate. Já o VGBL é indicado para pessoas isentas ou que utilizem formulário simples na hora da declaração, o imposto de renda neste caso só será tributado sobre o capital ganho.

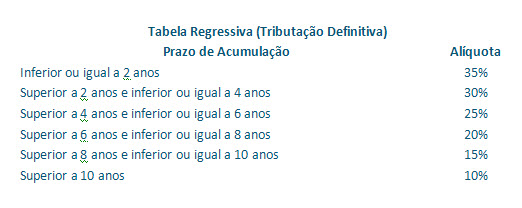

Quanto ao plano Tributário, é importante lembrar que a tributação só ocorre no momento da Concessão de Benefícios ou Resgate. Em vigor desde 1° de janeiro de 2005, a Lei 11.053 criou uma nova tabela de Imposto de Renda com alíquotas decrescentes de acordo com o tempo de permanência no plano.

Denominado Regime Tributário Definitivo, nele quanto maior o tempo de permanência no Plano, menos Imposto de Renda você irá pagar e o valor será tributado exclusivamente na fonte não sendo possível compensá-lo na Declaração de Ajuste Anual do Imposto de Renda. É recomendado quando o tempo de acumulação do seu plano for longo, pelo cálculo da PMP (prazo médio ponderado), você poderá avaliar a hipótese de optar pelo novo Regime Definitivo, pois a alíquota reduz com o passar do tempo. Veja a tabela abaixo que se aplica tanto no momento da Concessão de Benefícios, como na Solicitação de Resgate:

Já no Regime Compensável, que é o regime antigo, o valor retido na fonte poderá ser utilizado para compensação na Declaração de Ajuste Anual do Imposto de Renda. Na Solicitação de Resgate será retido 15% de Imposto de Renda na fonte, como antecipação, independente do valor solicitado. É indicado contratar ou permanecer no Regime Compensável, pela alta tributação inicial na tabela do novo Regime:

Os planos de previdência privada são ferramentas de planejamento financeiro pessoal. Têm como objetivo auxiliar na obtenção de renda vitalícia necessária para garantir o padrão de vida desejado no período de aposentadoria e pode ser contratado em qualquer idade. Ao contratá-lo você pode indicar um ou mais beneficiários (pessoa(s) física(s) indicada(s) livremente pelo participante/segurado para receber pagamentos relativos a resgate ou benefícios contratados), no caso do Sinistro (ocorrência de morte ou invalidez total e permanente do participante/segurado, que proporciona direito de gozo dos benefícios contratados) este(s) passarão a receber o benefício, caso você não aponte beneficiários todo o valor aplicado ficará para os herdeiros legais.

No mercado encontram-se planos de previdência bastante acessíveis, podendo o valor mínimo para contribuição mensal ser de R$ 50,00 e para a contribuição adicional, conhecida como aporte, que o participante/segurado faz em seu plano objetivando aumentar o benefício estimado, ou ainda, quando possível diminuir o prazo de contribuição sem diminuir o benefício estimado, ser de R$ 200,00.

Ivani Freiria de Almeida é colaboradora da Porto Seguro. Corretora com experiência de mais de 10 anos, atua em todos os ramos de seguros. E-mail: [email protected]