Zé, o que você acha da operação “Trava de Alta” em Opções ?

Pergunta:

Zé,

Pelas minhas análises acho que a VALE vai reverter a tendência de baixa e fazer um movimento de alta (uso SAR e HILO). Penso em montar a seguinte operação:

Compro – 1000 opções VALEG15 (strike 45,74) valendo hoje 3,03.

Vendo – 1000 opções VALEG474 (strike 47,49) valendo hoje 1,69.

Com isso desembolsaria R$1340,00.Caso a VALE tenha um movimento de alta receberia a diferença dos strikes, certo? 1750. Ou seja, lucro de 410.

Caso ela fique entre os strikes, eu receberia o lucro entre o valor dela no vencimento e strike comprado (45,74).

Ficaria no prejuízo caso o valor da ação fique menor que strike comprado mais 1,34, certo?Grato,

André

Resposta:

Bom dia André, tudo certo ? 🙂

Eu, particularmente, não gosto muito de operar na compra de opções … As regras que regem esse mercado fazem com que as chances de sairmos vitoriosos do trade jogam contra a gente. Para se ganhar na compra, é preciso que suba, e com uma determinada intensidade … Se cair, ficar de lado, ou subir devagar, o comprador perde.

Já para quem opera no lado da venda … 😉

E isso já falei inúmeras vezes. O pessoal do Double PUT Double CALL já está careca de saber. 😀

Mas como também já disse em outras ocasiões, determinadas situações são atraentes para a compra. O straddle (veja um exemplo real de operação realizada) que o diga ! 😉

Além do straddle, que é um tipo de operação que me agrada muito e que faz parte das operações que formam a minha estratégia operacional, a compra seca de opções em casos MUITO específicos também não pode ser descartada. Um pozinho na reta final do vencimento com um sinal de reversão … #quemnunca ? 😀

Confesso que pra mim é algo raro, muiiito raro … mas nem por isso, descartado.

O exemplo de operação que tu apresentou é uma compra de opções “financiada” pela venda de outra com strike superior à primeira. Uma trava de alta clássica. A ideia é comprar uma CALL de um determinado strike e vender, ao mesmo tempo, uma outra CALL de strike superior.

Ao fazermos isso, financiamos parte do valor da compra com o prêmio que foi obtido com a venda.

Usando o teu exemplo:

A compra de 1.000 VALEG15 por R$3,03 e venda de 1.000 VALEG474 por R$1,69 te geraria um desembolso de R$1.340,00 ao invés dos R$3.030,00 originalmente necessários para a compra pura das G15.

A operação em si tem algumas diferenças para a compra seca de CALL. Vamos dar uma olhada ?

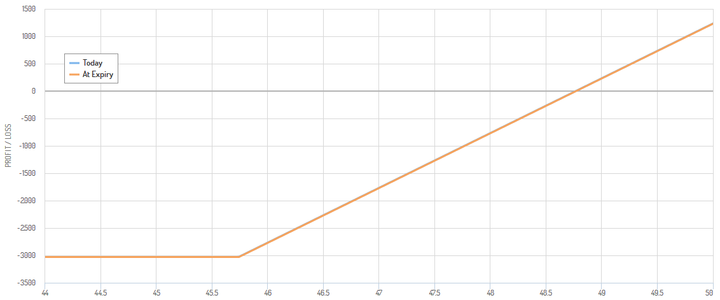

Se você tivesse comprado somente a G15, teria perda total do capital com ela abaixo dos R$45,74 no dia do vencimento. Acima disso seria a área de “lucro”, sendo que lucro mesmo só acima dos R$48,77. (que seria o strike da opção + o valor gasto com a compra)

Mas acima disso, o céu seria o limite para o lucro … 🙂

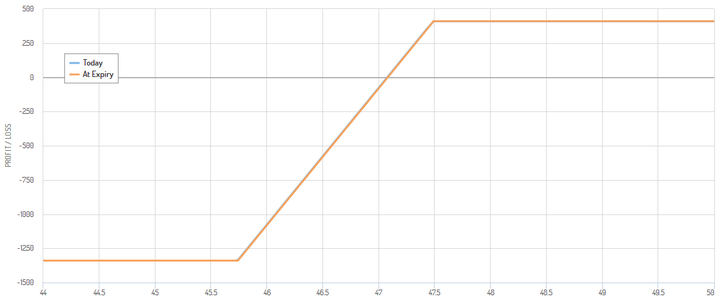

Já na trava de alta, a região de prejuízo máximo permaneceria sendo abaixo dos R$45,74, onde a G15 não teria valor algum no dia do vencimento. Entre os R$45,74 e os R$47,49 as coisas se misturariam um pouco, com a G15 tendo valor e a G474 perdendo. Se a VALE3 estiver valendo R$47,49 no dia do vencimento, a G15 valeria R$1,75 e a G474 valeria zero …

Sendo 1.000 opções VALEG15 compradas, você ainda teria um lucro de R$410,00 com a operação.

Aqui é que mora um detalhe interessante: acima de R$47,49 você tem o seu lucro limitado a R$410,00. Se estiver R$50 no dia do vencimento, as tuas G15 valeriam R$4,26 e as G474 R$2,51. Como estás comprado na primeira e vendido na segunda, a primeira estaria no “lucro” e a segunda no prejuízo. Você precisaria vender a G15 e comprar a G474 para desmontar a operação.

Isso daria os mesmos R$1,75 de lucro para cada opção em seu poder, os mesmos R$1.750,00 que te gerariam os mesmos R$410.00 de lucro total. 😉

Não importa quanto suba, esse será o teu lucro máximo.

Comparando com a compra seca das G15, se a VALE3 estivesse valendo R$50 no dia do vencimento, você teria em seu poder R$4.260,00. Como havia desembolsado R$3.030,00 para comprá-las, teria um lucro total de R$1.230,00 !! Um lucro bem maior. Não é mesmo ?

Então … aqui mora a grande questão: qual das duas escolher ? Uma que te permite obter lucros ilimitados, com um custo mais elevado ? Ou uma que te faz gastar menos para montar a operação, mas limita o valor de ganho a ser obtido ?

A decisão (in)felizmente é pessoal …

Eu daria preferência pela compra seca, diminuindo o tamanho do lote comprado para “ficar mais barato”, se houvesse a perspectiva de uma alta mais forte na ação mãe. Se não acreditasse em uma alta tão elevada, a trava de alta até poderia se tornar mais interessante, pois ela começa a oferecer lucro após o rompimento dos R$47,08, enquanto a compra simples da G15 precisaria que rompesse os R$48,77 para chegar lá.

Sim … a decisão dependeria do que o gráfico “promete”. Ao menos na minha forma de encarar as coisas. 🙂

Analisando friamente ? As chances para se obter lucro são MUITO maiores para a trava de alta, do que para a compra simples. Mas como disse, não é o tipo de operação que mais me agrada. 😉

Espero ter te ajudado ! 🙂

Abraços !